Đi ngược với bức tranh suy giảm của nhiều ngân hàng, lợi nhuận 3 nhà băng trong nhóm "big 4" vẫn duy trì tăng trưởng - Ảnh: VCB

Quán quân lợi nhuận

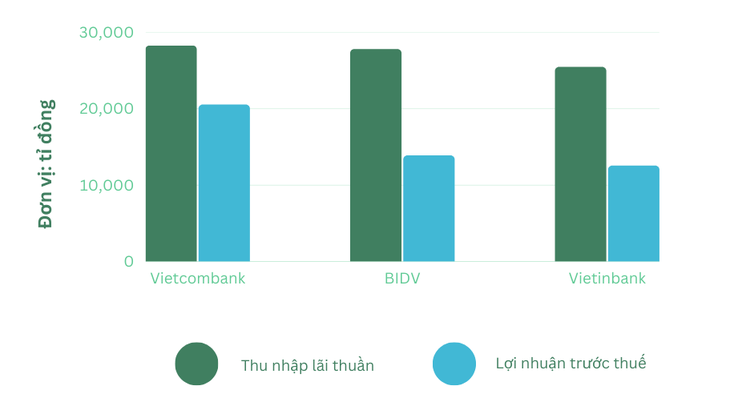

Trong bộ ba "ông lớn" ngân hàng, Vietcombank giữ vị trí quán quân với lãi trước thuế 20.499 tỉ đồng trong nửa đầu năm, tăng 18% so với cùng kỳ. Riêng quý 2, lợi nhuận trước thuế đạt 9.277 tỉ đồng, tăng 25%.

Thu nhập lãi thuần tăng 14%, đạt 28.223 tỉ đồng giúp bức tranh kinh doanh của VCB trong 6 tháng khả quan, bên cạnh việc lãi đến từ kinh doanh ngoại hối, chứng khoán kinh doanh đều đi lên.

Ở chiều ngược lại, mua bán chứng khoán đầu tư ghi nhận lỗ 61 tỉ đồng, trong khi lãi thuần từ hoạt động dịch vụ giảm 10%, còn 3.078 tỉ đồng. Kỳ này, chi phí dự phòng rủi ro cũng giảm 9%.

Lợi nhuận nửa đầu năm 2023 của 3 "ông lớn" ngành ngân hàng - Số liệu: BCTC

"Á quân" bảng xếp hạng thuộc về BIDV. Lãi thuần sụt giảm, song nhờ giảm chi phí dự phòng rủi ro tín dụng, lợi nhuận trước thuế quý 2-2023 của BIDV vẫn tăng lên 7% so với cùng kỳ, đạt 6.942 tỉ đồng.

Giảm chi phí dự phòng rủi ro cũng là yếu tố giúp BIDV giữ được đà tăng trưởng dương nửa đầu năm nay. Chi phí này giảm gần 30%, lợi nhuận trước thuế 6 tháng của BIDV tăng 26% so với cùng kỳ, đạt 13.862 tỉ đồng, bất chấp thu nhập lãi thuần chỉ ở mức tương đương.

Tiếp theo là VietinBank. Ngân hàng này có thu nhập lãi thuần trong quý 2 và 6 tháng đầu năm lần lượt đạt 12.757 tỉ đồng và 25.423 tỉ đồng, mức tăng tương ứng 6% và 15%.

Khác với 2 ngân hàng trên, chi phí dự phòng rủi ro tín dụng trong kỳ của VietinBank tăng mạnh. 6 tháng đầu năm, khoản chi phí này 13.202 tỉ đồng, tăng 28% so với cùng kỳ.

Kết quả, lợi nhuận trước thuế của VietinBank đạt 12.530 tỉ đồng trong nửa đầu năm, tăng 8%. Riêng quý 2, lợi nhuận trước thuế đạt 6.550 tỉ đồng, tăng 13%.

Nợ xấu cả 3 ngân hàng đều tăng

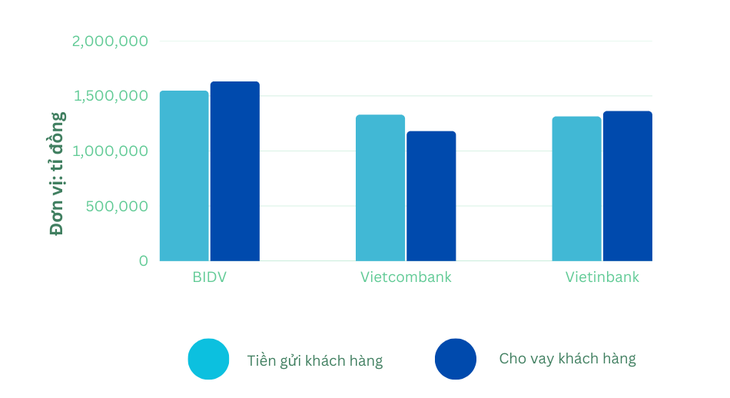

Hết tháng 6 năm nay, BIDV vẫn là ngân hàng cho vay cao nhất hệ thống. Tính đến ngày 30-6-2023, BIDV có tổng tài sản 2.124.802 tỉ đồng, tăng nhẹ 0,2% so với đầu năm. Trong đó cho vay khách hàng chiếm 1.629.066 tỉ, tăng 7%. Còn tiền gửi khách hàng đạt gần 1.545.569 tỉ đồng, tăng 5%.

Còn tổng tài sản của Vietcombank hết tháng 6 là 1.704.273 tỉ đồng, giảm hơn 109.000 tỉ đồng, tương ứng 6% so với đầu năm. Số dư cho vay khách hàng của nhà băng này đạt hơn 1.177.728 tỉ đồng, tăng 2,8%. Tiền gửi của khách hàng là 1.326.853 tỉ đồng, tăng 6%.

BIDV vẫn là ngân hàng cho vay cao nhất hệ thống - Số liệu: BCTC

Tổng tài sản VietinBank tính đến hết tháng 6 đạt hơn 1.860.104 tỉ đồng, tăng 2,8%. Dư nợ cho vay khách hàng đạt hơn 1.359.356 tỉ đồng, tăng 6,6%. Còn tiền gửi khách hàng tăng 4,9%, đạt hơn 1.310.048 tỉ đồng.

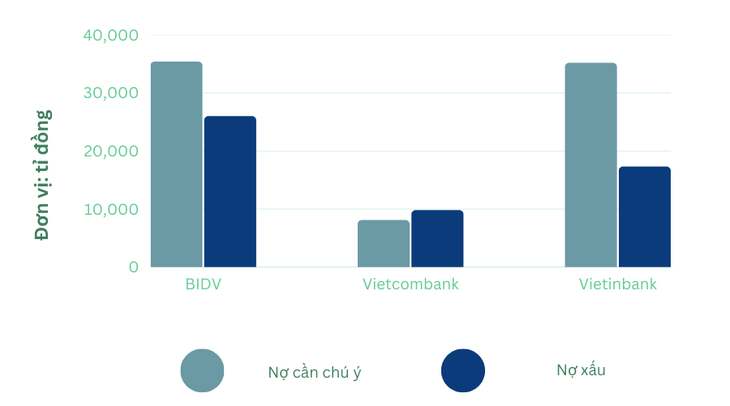

Soi cơ cấu chất lượng nợ vay có thể thấy chất lượng tín dụng các nhà băng đã xấu hơn khi nợ cần chú ý và nợ xấu đều tăng trong bối cảnh kinh tế còn khó khăn, đặc biệt từ ngành bất động sản.

Tình hình nợ xấu tại 3 ngân hàng lớn - Số liệu: BCTC

Trong đó, nợ xấu nội bảng của BIDV đột ngột tăng hơn 47% lên mức 25.969 tỉ đồng, chủ yếu do nợ dưới tiêu chuẩn và nợ nghi ngờ đột ngột tăng gấp đôi hồi đầu năm. Tỉ lệ nợ xấu/dư nợ cho vay của BIDV do đó cũng tăng từ 1,15% hồi đầu năm lên 1,59% cuối quý 2 vừa qua.

Còn nợ xấu của Vietcombank đạt 9.783 tỉ đồng, tăng 25% so với cuối năm ngoái. Nợ xấu tăng mạnh nhất tại nhóm nợ dưới tiêu chuẩn và nghi ngờ. Trong khi nhóm nợ có khả năng mất vốn lại giảm. Tỉ lệ nợ xấu/dư nợ vay theo đó tăng từ 0,68% lên mức 0,83%.

Nợ xấu cuối tháng 6 của VietinBank ở mức 17.307 tỉ đồng, tăng gần 9,6% so với con số đầu năm. Tỉ lệ nợ xấu/dư nợ cho vay theo đó cũng tăng nhẹ, từ 1,24% lên 1,27%.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận