Một số ngân hàng tư vấn cho khách mua trái phiếu có lãi suất cao hơn so với gửi tiết kiệm - Ảnh: T.T.D.

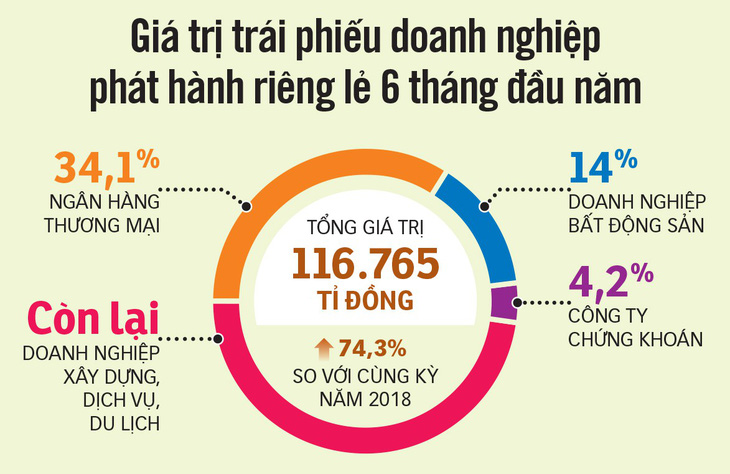

Chỉ trong nửa đầu năm nay, gần 117.000 tỉ đồng trái phiếu doanh nghiệp đã được phát hành thành công, tăng 74,3% so với cùng kỳ năm 2018. Lãi suất hấp dẫn, cao hơn nhiều so với lãi suất tiết kiệm được xem là yếu tố hấp dẫn nhà đầu tư.

Theo các chuyên gia, thị trường trái phiếu doanh nghiệp cần được khuyến khích phát triển, tạo điều kiện cho doanh nghiệp cần vốn có thể trực tiếp huy động vốn nhàn rỗi trong nền kinh tế, thay vì chỉ dựa vào nguồn vốn tín dụng.

Tuy nhiên, việc thiếu vắng các tổ chức xếp hạng tín nhiệm uy tín để đánh giá tín nhiệm các doanh nghiệp phát hành, cũng như các cơ sở pháp lý để bảo vệ nhà đầu tư khiến việc đầu tư vào trái phiếu doanh nghiệp sẽ tiềm ẩn nhiều rủi ro...

Hấp dẫn hơn gửi tiết kiệm

Bà Thủy (Q.Bình Thạnh) cho biết trong lần đi gửi tiền gần đây tại một ngân hàng (NH) quen, bà được nhân viên ở quầy giao dịch tư vấn chuyển khoản tiết kiệm hơn 1 tỉ đồng đã đến hạn rút sang mua trái phiếu doanh nghiệp của một doanh nghiệp bất động sản với lãi suất 11%/năm. Doanh nghiệp này cam kết mua lại 30% trái phiếu với giá mua bằng mệnh giá sau 12 tháng. So với mức lãi suất tiết kiệm 7,2%/năm, lãi suất của trái phiếu doanh nghiệp đưa ra cao hơn nhiều.

Tương tự, anh Tuấn, nhân viên văn phòng ở Q.1, cũng cho biết được công ty chứng khoán tư vấn chuyển đổi sang mua trái phiếu doanh nghiệp ít rủi ro hơn so với đầu tư chứng khoán. "Tôi đang băn khoăn nên chưa đưa ra quyết định nào", anh Tuấn nói. Không chỉ những nhà đầu tư chuyên nghiệp, ngay cả các bà nội trợ, nhân viên văn phòng cũng bắt đầu nghe thông tin tư vấn về trái phiếu doanh nghiệp từ các nhân viên ngân hàng, công ty chứng khoán...

Thông tin từ Bộ Tài chính cho biết trong 6 tháng đầu năm nay, tổng giá trị trái phiếu doanh nghiệp phát hành riêng lẻ đạt 116.765 tỉ đồng, tăng 74,3% so với cùng kỳ năm 2018. Trong đó, các NH thương mại là nhà phát hành lớn nhất, chiếm 34,1% tổng khối lượng phát hành với 34.700 tỉ đồng, tăng 32% so với cùng kỳ năm 2018. Các doanh nghiệp bất động sản chiếm 14% với 15.981 tỉ đồng, các công ty chứng khoán chiếm 4,2%, còn lại là các doanh nghiệp xây dựng, dịch vụ, du lịch...

Một lãnh đạo Vụ Tài chính các ngân hàng và tổ chức tài chính (Bộ Tài chính) cho biết lãi suất trái phiếu doanh nghiệp bình quân trong nửa đầu năm nay vào khoảng 9,5 - 11%/năm, trong đó gần 90% khối lượng trái phiếu phát hành có lãi suất dưới 11%/năm. Một số đợt phát hành với lãi suất 13 - 14%/năm và chỉ một doanh nghiệp bất động sản phát hành trái phiếu doanh nghiệp với lãi suất 14,5%/năm.

"So với lãi suất vay vốn trung dài hạn của ngân hàng phổ biến là 9 - 11%/năm, bình quân lãi suất phát hành trái phiếu doanh nghiệp bằng hoặc cao hơn 0,5%/năm. Tuy nhiên, phần lớn ngân hàng thương mại cho vay kỳ hạn dưới 3 năm, trong khi kỳ hạn phát hành trái phiếu doanh nghiệp phổ biến là 5 năm, có lợi cho nhà phát hành trái phiếu doanh nghiệp hơn", vị này nói.

Thêm kênh dẫn vốn cho doanh nghiệp...

Trao đổi với chúng tôi, giám đốc một doanh nghiệp đã phát hành thành công trái phiếu doanh nghiệp để huy động vốn cho biết hầu hết các ngân hàng chỉ cho vay trung dài hạn với thời gian tối đa khoảng 3 năm, với lãi suất hiện vào khoảng 11 - 12%/năm, chưa kể các chi phí không tên khác.

Trong bối cảnh Ngân hàng Nhà nước đang siết tín dụng và nhiều ngân hàng thương mại đã hết "room" cho vay, các doanh nghiệp rất khó tìm được vốn trung dài hạn cho sản xuất kinh doanh, buộc phải phát hành trái phiếu doanh nghiệp với lãi suất hấp dẫn để thu hút nhà đầu tư.

Nhiều chuyên gia cũng cho rằng tăng trưởng tín dụng có xu hướng chậm lại, ngân hàng thương mại được yêu cầu hạn chế tỉ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn, buộc các doanh nghiệp phải đẩy mạnh phát hành trái phiếu để có vốn sản xuất kinh doanh là điều khó tránh khỏi. Hơn nữa, kỳ hạn phát hành trái phiếu dài hạn hơn, phần lớn có kỳ hạn 5 năm thay vì 3 năm như trước đây, sẽ góp phần giúp phát triển thị trường trái phiếu bền vững hơn.

Theo ông Trần Hùng - công tác trong ngành quản lý quỹ, các doanh nghiệp phát hành trái phiếu thường có sẵn khoản dư nợ tại NH nên muốn tận dụng kênh ngân hàng để bán sản phẩm trái phiếu doanh nghiệp. Do đó, phần lớn các trái phiếu doanh nghiệp được ngân hàng bán giùm, rất ít đợt phát hành được ngân hàng "gom sỉ" hay bảo lãnh.

"Khi các doanh nghiệp đua nhau phát hành trái phiếu với lãi suất cao, thậm chí có thể cao gấp đôi lãi suất huy động của các nhà băng, điều tất yếu đưa kênh này trở thành hấp dẫn", ông Hùng nói.

TS Nguyễn Minh Sáng, Đại học Ngân hàng TP.HCM, cho rằng thị trường trái phiếu doanh nghiệp phát triển mạnh có mặt tích cực là sẽ giúp đa dạng hóa kênh truyền tải vốn của nền kinh kế. Thay vì chỉ dựa vào kênh tài chính gián tiếp thông qua các ngân hàng thương mại và trung gian tài chính, các doanh nghiệp có thể huy động vốn trực tiếp của chủ thể thừa vốn trong nền kinh tế. Việc phát triển thị trường trái phiếu cũng góp phần khơi thông dòng chảy vốn của nền kinh tế, giảm chi phí do bớt các khâu trung gian...

Tuy nhiên, theo ông Sáng, chỉ có công ty chứng khoán mới có nghiệp vụ tư vấn, bảo lãnh... phát hành chứng khoán cho doanh nghiệp. Do đó, các ngân hàng hiện nay đang chào mời khách hàng cá nhân được hiểu là đang bán... giùm, bởi khó có thể ngân hàng đứng ra bảo đảm cho trái phiếu doanh nghiệp.

"Như vậy, sẽ chỉ an toàn nếu các doanh nghiệp phát hành trái phiếu thực sự minh bạch, được xếp hạng tín nhiệm và được kiểm toán định kỳ", ông Sáng nói.

Người mua tự đánh giá rủi ro?

Theo ông Sáng, việc các doanh nghiệp phát hành trái phiếu với lãi suất quá cao sẽ khiến cho áp lực trả lãi và gánh nặng tài chính gia tăng, gây bất ổn đến tính bền vững và sự ổn định của nền kinh tế.

Hầu hết các doanh nghiệp phát hành trái phiếu đều chưa được xếp hạng tín nhiệm, bản cáo bạch phát hành trái phiếu lại quá phức tạp. Do đó, rủi ro với nhà đầu tư khi các doanh nghiệp phát hành trái phiếu bị phá sản, trái phiếu không có tài sản đảm bảo, không có tổ chức bảo lãnh...

"Một rủi ro nữa là về thanh khoản, bởi thị trường thứ cấp (mua đi bán lại) của các trái phiếu doanh nghiệp tại Việt Nam chưa phát triển khiến rủi ro của người nắm giữ trái phiếu doanh nghiệp gia tăng", ông Sáng khuyến cáo, đồng thời cho rằng ngoài việc quan tâm đến năng lực tài chính của doanh nghiệp phát hành, nhà đầu tư cần tìm hiểu chi tiết về kế hoạch sử dụng vốn và kế hoạch trả nợ trong bản cáo bạch của các đợt phát hành, xem trái phiếu có tài sản đảm bảo hay có tổ chức nào bảo lãnh có uy tín hay không...

Chuyên gia kinh tế Võ Trí Thành cũng bày tỏ lo ngại khi cho rằng trên thị trường hiện chỉ có một công ty định giá tín nhiệm và chưa có quy định nào bắt buộc doanh nghiệp muốn phát hành trái phiếu doanh nghiệp phải có xếp hạng tín nhiệm. Do đó, nhà đầu tư vì không thể biết sức khỏe của doanh nghiệp phát hành trái phiếu doanh nghiệp như thế nào, đang lỗ hay lãi, tiềm ẩn rất nhiều rủi ro.

Theo một lãnh đạo Bộ Tài chính, pháp luật hiện hành chưa bắt buộc doanh nghiệp phát hành trái phiếu doanh nghiệp hoặc huy động vốn trên thị trường phải có xếp hạng tín nhiệm. Tuy nhiên, nhằm phòng ngừa rủi ro cho nhà đầu tư, tại dự án Luật chứng khoán sửa đổi đang được trình Quốc hội, Bộ Tài chính đề xuất bổ sung quy định đối với phát hành trái phiếu doanh nghiệp ra công chúng, doanh nghiệp bắt buộc phải được xếp hạng tín nhiệm.

Sau khi dự luật này được thông qua, dự báo sẽ xuất hiện các công ty xếp hạng tín nhiệm tham gia lĩnh vực này. Trong khi chờ có quy định rõ ràng, nhà đầu tư phải tự cân nhắc khi mua trái phiếu doanh nghiệp.

"Nguyên tắc huy động vốn thông qua trái phiếu doanh nghiệp là doanh nghiệp tự vay, tự trả, tự chịu trách nhiệm. Do đó, trước khi mua trái phiếu doanh nghiệp, nhà đầu tư cần đánh giá năng lực tài chính, khả năng trả nợ của doanh nghiệp phát hành", vị này nói.

Sẽ có 5 doanh nghiệp xếp hạng tín dụng

Theo Bộ Tài chính, quyết định số 507 năm 2015 của Thủ tướng Chính phủ về quy hoạch phát triển dịch vụ xếp hạng tín nhiệm đến năm 2030 nêu rõ sẽ cấp phép tối đa cho 5 DN xếp hạng tín nhiệm trong nước. Mục đích là để đảm bảo chất lượng cung cấp dịch vụ xếp hạng tín nhiệm, tạo điều kiện cho thị trường vốn, thị trường trái phiếu phát triển bền vững và nhằm bảo vệ nhà đầu tư khi tham gia thị trường.

Một lãnh đạo Vụ Tài chính ngân hàng và các tổ chức tài chính (Bộ Tài chính) cho rằng trên cơ sở đánh giá của các tổ chức xếp hạng tín nhiệm, các nhà đầu tư sẽ quyết định mua hay không trái phiếu của DN đó.

Trong khi chờ sự xuất hiện của các công ty xếp hạng tín nhiệm, để bảo vệ nhà đầu tư, nghị định 163 quy định TPDN riêng lẻ bị hạn chế giao dịch trong vòng một năm kể từ ngày hoàn thành đợt phát hành trong phạm vi dưới 100 nhà đầu tư (không kể nhà đầu tư chứng khoán chuyên nghiệp) nhằm cảnh báo cho nhà đầu tư phải cân nhắc thận trọng khi mua TPDN phát hành riêng lẻ, chứ không chỉ quan tâm đến lãi suất.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận