Nhiều chuyên gia và lãnh đạo các ngân hàng cho rằng các cơ quan chức năng cần sớm gỡ vướng pháp lý tại các dự án nhằm góp phần khơi thông vốn tín dụng - Ảnh: QUANG ĐỊNH

Dù lãi huy động liên tục đi xuống, các kỳ hạn ngắn chỉ còn 2-3%/năm nhưng lượng tiền gửi tiết kiệm của người dân và doanh nghiệp vẫn liên tục tăng. Trong khi đó, dù lãi suất cho vay đã giảm nhưng hầu hết các ngân hàng đều khó cho vay.

Người dân vẫn gửi tiền vào ngân hàng

Ghi nhận của Tuổi Trẻ cho thấy dù lãi suất tiết kiệm chỉ còn bằng 1/3 so với năm ngoái nhưng nhiều người vẫn chọn gửi tiết kiệm ngân hàng. Vừa tất toán sổ tiết kiệm 300 triệu đồng sau một năm gửi, bà L.Thúy (Quang Trung, Hà Nội) băn khoăn không biết có nên gửi tiền vào ngân hàng do lãi suất giờ quá thấp, giảm chỉ còn chưa bằng một nửa so với cách đây một năm.

"Lãi tiết kiệm chỉ còn 4,5%/năm nếu gửi 12 tháng. Mức này thấp hơn cả giai đoạn dịch COVID-19. Nhưng tôi vẫn chọn gửi tiết kiệm vì chưa biết đầu tư vào đâu để vừa bảo toàn vốn mà còn có lợi nữa", bà L.Thúy chia sẻ.

Trong khi đó, sau khi bị thua lỗ 200 triệu đồng vì đầu tư vào chứng khoán, chị H.Dung (kế toán một đại lý ô tô ở Hà Nội) cho biết dù lãi suất tiết kiệm có thấp nhưng chị vẫn chọn gửi tiền vào ngân hàng.

Với 500 triệu đồng gửi hai tháng nay ở ngân hàng mà chỉ nhận lãi suất 2%/năm, ông Phan Văn Hùng (Tây Hồ, Hà Nội) cho biết đang cân nhắc hướng đầu tư.

"Tuy nhiên, rủi ro khi đầu tư vào vàng là cũng khá lớn khi giá vàng trong nước lên xuống bất thường, phụ thuộc vào tình hình chính trị, kinh tế của thế giới. Còn đổ tiền vào nhà, đất khi cần tiền thì không thể bán ngay được mà phải mất một thời gian, thậm chí vài năm", ông Hùng băn khoăn.

Theo ghi nhận của Tuổi Trẻ, ở thời điểm này một năm trước, cuộc đua lãi suất đang ở hồi gay cấn nhất. Khi đó người dân có thể gửi tiết kiệm kỳ hạn một năm với lãi suất 10 - 12%/năm, nhưng đến nay mức lãi suất tiết kiệm phổ biến chỉ 4,5 - 5%/năm kỳ hạn 12 tháng, còn gửi dưới 6 tháng chỉ 2-3%/năm.

Thế nhưng người dân vẫn đua gửi tiền vào ngân hàng vì chưa biết đầu tư vào đâu. Theo thống kê mới nhất của Ngân hàng Nhà nước, đến cuối tháng 11-2023, tiền gửi của người dân và doanh nghiệp vào hệ thống ngân hàng đạt hơn 12,84 triệu tỉ đồng, cao nhất kể từ trước đến nay.

Trong đó, riêng tiền gửi của người dân là trên 6,47 triệu tỉ đồng và tăng liên tiếp kể từ tháng 8-2022.

Vốn tín dụng vẫn kỳ vọng vào bất động sản

Tại Hội nghị trực tuyến đẩy mạnh tín dụng ngân hàng năm 2024 tổ chức ngày 20-2, nhiều ngân hàng thừa nhận bất động sản vẫn là kênh hấp thụ vốn lớn nhất của các ngân hàng thương mại.

Tuy nhiên do thị trường bất động sản gặp khó, đặc biệt là nhiều dự án gặp vướng pháp lý nhưng chậm được tháo gỡ, nên nguồn vốn tín dụng kênh này, trong đó có tín dụng tiêu dùng cho người mua nhà, bị giảm mạnh.

Đây là một trong những nguyên nhân quan trọng nhất khiến cho tăng trưởng tín dụng thời gian qua bị chậm lại.

Do vậy, nhiều ngân hàng đề nghị các cơ quan chức năng cần sớm gỡ vướng pháp lý các dự án bất động sản, tạo điều kiện cho chủ đầu tư và cả khách mua nhà đủ điều kiện tiếp cận vốn tín dụng.

Ông Phạm Như Ánh, tổng giám đốc MB, cho rằng vay để làm gì là câu chuyện lớn hiện nay khi mà nền kinh tế vẫn còn khó khăn. "Năm ngoái nói nhiều về bất động sản nhưng năm nay vẫn khó khăn, đang tháo gỡ nhưng kết quả tháo gỡ thế nào.

Đề nghị Ngân hàng Nhà nước phối hợp tháo gỡ bất động sản để không bị ảnh hưởng đến vay tiêu dùng bất động sản năm 2024", ông Ánh đề nghị.

Trong khi đó, ông Nguyễn Đức Vinh - tổng giám đốc VPBank - cho rằng dù có những lo ngại về lĩnh vực bất động sản nhưng nếu có giấy tờ, pháp lý rõ ràng, các ngân hàng vẫn sẵn sàng cho vay.

Theo ông Vinh, khi cho vay lĩnh vực bất động sản, ngân hàng cùng lắm "mất 10 - 20% giá trị, không bao giờ mất hết, vẫn thu hồi được". Còn với cho vay sản xuất kinh doanh, "mất là mất luôn".

Cũng theo ông Vinh, chủ trương của Nhà nước về hỗ trợ dòng tiền cho doanh nghiệp là đúng nhưng rủi ro đi kèm cũng rất lớn. "Nếu bình thường, nền kinh tế tốt thì không sao.

Nhưng khả năng "mất là mất tất" vì thứ mà các ngân hàng thu hồi được thường chỉ là nhà máy, trang thiết bị, dây chuyền sản xuất...", ông Vinh nói và cho biết đây cũng là lý do mà các ngân hàng vẫn thích cầm cố tài sản thế chấp là bất động sản.

"Cầm cái nhà vẫn có thể bán được, không bán được năm nay thì hai năm sau vẫn bán được. Còn cho vay doanh nghiệp, khi túng quẫn rất khó thu nợ, trong khi pháp luật lại thường bảo vệ người đi vay chứ không phải người cho vay", ông Vinh nói thêm.

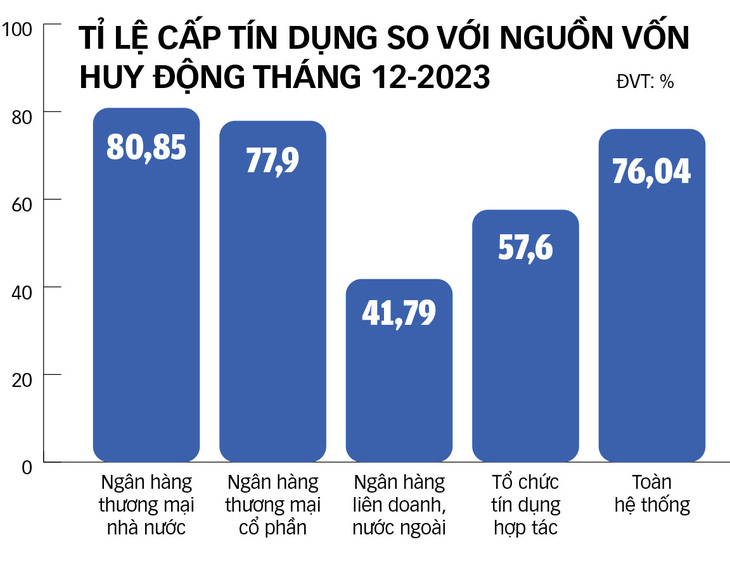

Đồ họa: TUẤN ANH

Cần sớm gỡ pháp lý cho dự án

Vậy giải pháp nào để đẩy vốn ra khỏi ngân hàng và vào nền kinh tế, phục vụ sản xuất kinh doanh? Trao đổi với chúng tôi, lãnh đạo nhiều ngân hàng cho rằng để khơi thông vốn tín dụng vào nền kinh tế, các cơ quan chức năng cần sớm tháo gỡ các vướng mắc về mặt pháp lý đối với các dự án lớn, đặc biệt là các dự án bất động sản, bởi đây là kênh hấp thụ vốn lớn nhưng đang bị tắc thời gian qua.

Ông Trần Long, phó tổng giám đốc BIDV, đề nghị Chính phủ tiếp tục tháo gỡ vướng mắc về mặt pháp lý để hỗ trợ các ngân hàng trong việc cấp tín dụng phục vụ phát triển kinh tế, đẩy mạnh giải ngân đầu tư công, tìm kiếm môi trường kinh doanh mới.

Ngoài ra, ông Long cũng đề nghị Chính phủ cho phép các ngân hàng có vốn nhà nước tăng vốn điều lệ bằng lợi nhuận để lại, giúp các ngân hàng tăng khả năng cấp tín dụng cho nền kinh tế.

Để các giải pháp thúc đẩy tăng trưởng tín dụng hiệu quả, ông Nguyễn Thanh Tùng - tổng giám đốc Vietcombank - đề xuất Ngân hàng Nhà nước sớm kiến nghị với Chính phủ và chính quyền địa phương kịp thời tháo gỡ vướng mắc về pháp lý, đặc biệt pháp lý về đất đai, để tạo điều kiện cho các doanh nghiệp đầu tư mới, mở rộng sản xuất kinh doanh theo đúng tiến độ.

Cũng theo ông Tùng, Vietcombank cam kết sẽ tiếp tục áp dụng chính sách lãi suất cho vay thấp so với mặt bằng chung của thị trường để hỗ trợ doanh nghiệp và người dân trong giai đoạn khó khăn hiện nay.

Trong đó, ngân hàng này sẽ tập trung vốn vào các lĩnh vực sản xuất kinh doanh, lĩnh vực ưu tiên của Chính phủ như công nghệ cao, nông nghiệp nông thôn...

"Chúng tôi cũng cam kết sẽ tiếp tục phối hợp chặt chẽ cùng khách hàng để tháo gỡ khó khăn, vướng mắc để đẩy nhanh tiến độ giải ngân với các dự án trọng điểm, dự án lớn có vai trò thúc đẩy tăng trưởng kinh tế - xã hội tại địa phương và toàn quốc như hạ tầng hàng không, cảng biển, giao thông, lĩnh vực năng lượng, dầu khí, bất động sản công nghiệp...", ông Tùng cho biết.

Trong khi đó, ông Phạm Quốc Thanh - tổng giám đốc HDBank - cho biết sẽ triển khai mạnh chương trình tài trợ liên kết chuỗi, ngoài chuỗi nông nghiệp còn chuỗi bên sản xuất, xuất khẩu, gắn liền với đối tác trực thuộc.

"Chúng tôi sẽ đồng hành cùng đối tác trong triển khai tăng trưởng tín dụng theo chuỗi an toàn và là cơ hội kích cầu tín dụng, có những mô hình tài trợ phù hợp", ông Thanh khẳng định.

* Đẩy mạnh tài trợ nhà ở xã hội

Thông tin từ HDBank cho biết ngân hàng này sẽ tiếp tục đẩy mạnh cho vay tiêu dùng đối với công nhân ở khu công nghiệp, khu chế xuất.

Khi tham gia gói vay 20.000 tỉ đồng dành cho công nhân đang làm việc tại các khu công nghiệp trên toàn quốc, tính đến hết tháng 1, ngân hàng này đã giải ngân được 8.600 tỉ đồng.

Dịp Tết Nguyên đán vừa qua, HDBank đã tiếp cận khoảng 60.000 công đoàn viên khu công nghiệp, khu chế xuất để hỗ trợ tài chính tiêu dùng.

Trước đó, ngân hàng này cũng đẩy mạnh triển khai tài trợ nhà ở xã hội với dự kiến giải ngân cho nhà ở xã hội từ 5.000 - 7.000 tỉ đồng trong năm 2024.

Tuy nhiên, để dòng vốn này đạt hiệu quả cao, lãnh đạo ngân hàng này cho biết rất mong các cơ quan bộ, ngành, địa phương ưu tiên tháo gỡ pháp lý về đất đai cho dự án nhà ở xã hội.

* Tiết kiệm vẫn đang là kênh trú ẩn tạm thời

Theo chuyên gia Trần Duy Phương, dù nhiều người vẫn chọn kênh tiết kiệm nhưng chủ yếu chọn kỳ hạn ngắn, khoảng 3-6 tháng, vì chênh lệch lãi suất giữa các kỳ hạn không nhiều.

Nhưng từ việc chọn kỳ hạn ngắn có thể thấy kênh tiết kiệm chỉ là nơi trú ẩn tạm thời của dòng tiền trong lúc chờ tín hiệu từ các kênh đầu tư khác.

Theo ông Phương, với xu hướng đồng loạt cắt giảm lãi suất toàn cầu như năm nay, kênh chứng khoán và vàng sẽ hưởng lợi phần nào.

Trong khi đó với USD, tỉ giá thường không biến động nhiều, chỉ nhích từ 2-3%, hiếm hoi mới đạt mức 4-5%, cũng chỉ ngang mức lãi suất tiết kiệm. Riêng kênh bất động sản có khả năng vẫn chưa khởi sắc mạnh trong năm nay.

Chậm gỡ vướng pháp lý các dự án, tín dụng bất động sản khó được khơi thông

Trao đổi với Tuổi Trẻ, lãnh đạo một doanh nghiệp bất động sản (xin không nêu tên) cho rằng vướng mắc pháp lý kéo dài, thiếu dự án bất động sản mới... là những yếu tố khiến cho tăng trưởng tín dụng của các ngân hàng thương mại không như kỳ vọng, dù lãi suất cho vay đã giảm.

"Doanh nghiệp chúng tôi đã chuẩn bị các dự án hướng đến nhu cầu nhà ở của người dân TP.HCM, song nhiều năm qua chưa thể giải quyết xong các thủ tục pháp lý để mở bán sản phẩm.

Khi chưa đủ các điều kiện pháp lý, ngân hàng cũng chưa thể giải ngân cho khách hàng vay mua nhà. Giai đoạn này, các doanh nghiệp cũng khó để bán các sản phẩm khi các thủ tục chưa hoàn thiện trong khi khách hàng cũng đòi hỏi cao hơn về chuẩn pháp lý với dự án", vị này nói.

Cũng theo vị này, có những dự án chung cư đã bàn giao nhiều năm, song đến nay thủ tục để cấp sổ hồng do vướng từ khâu tính tiền sử dụng đất, nguồn gốc đất... kéo theo khách hàng cũng bị ảnh hưởng.

Nhìn những dự án cũ đang còn gặp vướng như thế, khách hàng dù có tiền cũng không dám mua các dự án mới, chưa kể khách hàng muốn mua nhưng ngân hàng cũng không thể giải ngân.

"Có thể nói chỉ có khơi thông pháp lý, giúp cho các doanh nghiệp phát triển được dự án đủ pháp lý thì ngân hàng mới rót vốn cho cả chủ đầu tư lẫn khách hàng.

Thời gian qua các cấp chính quyền đã vào cuộc gỡ vướng cho lĩnh vực bất động sản, nhưng khi đi vào từng vấn đề cụ thể của từng doanh nghiệp, tiến độ gỡ vướng chậm hơn, chưa rốt ráo như kỳ vọng", vị này khẳng định.

* Ông PHẠM VĂN VIỆT (phó chủ tịch Hội Dệt may - thêu đan TP.HCM):

Hỗ trợ doanh nghiệp vay chuyển đổi công nghệ

Đến nay, đơn hàng đối với ngành dệt may vẫn chưa phục hồi nên nhu cầu vay vốn lưu động của doanh nghiệp trong ngành vẫn chưa cao.

Tuy nhiên, khi thị trường đã chuyển đổi mạnh mẽ, các doanh nghiệp dệt may, giày da rất cần nguồn vốn để đầu tư, chuyển đổi công nghệ.

Do đó, nếu có những chương trình ưu đãi, lãi suất thấp, doanh nghiệp của cả ngành dệt may và giày da sẵn sàng vay để chuyển đổi công nghệ.

Khi chuyển đổi công nghệ, doanh nghiệp sẽ nâng cao sức cạnh tranh, tăng chất lượng, tiến độ và giảm chi phí sản xuất, điều này rất quan trọng trong việc hút đơn hàng cho tương lai.

Doanh nghiệp cũng kỳ vọng các NH nâng hạn mức vay cao hơn, có chính sách lãi suất cố định dài hơn, thế chấp bằng chính các máy móc thiết bị sẽ đầu tư, tức là tài sản hình thành trong tương lai.

Nhà nước cũng cần kích hoạt lại quỹ hỗ trợ công nghiệp để rót vào các dự án chuyển đổi công nghệ, nhất là các doanh nghiệp hướng đến sự bền vững, có đơn hàng... Có như vậy mới giúp khơi thông ách tắc dòng tiền, vực dậy ngành dệt may, da giày, giúp cho các ngành này sớm phục hồi.

* Ông NGUYỄN PHƯỚC HƯNG (phó chủ tịch Hiệp hội Doanh nghiệp TP.HCM):

Vẫn khó tiếp cận vốn tín dụng do thủ tục

Dù lãi suất cho vay mới có giảm nhưng nhiều khoản vay cũ vẫn không được giảm về dưới 10% với lý do là chưa hết thời hạn vay, nên nhiều doanh nghiệp vẫn đang chật vật xoay xở để trả nợ cũ và lãi vay, chưa tính tới việc vay mới, chưa kể các quy định tài sản thế chấp và định giá tài sản thế chấp cũng khiến cho các doanh nghiệp gặp khó trong tiếp cận vốn tín dụng

Thời gian qua, Ngân hàng Nhà nước đã triển khai chương trình cấp bù lãi suất 2% thông qua các ngân hàng thương mại nhưng kết quả không được như mong muốn.

Một số doanh nghiệp không tiếp cận nguồn vốn này do sự phức tạp thủ tục vay và e ngại thanh tra, kiểm tra sau khi giải ngân. Do đó, doanh nghiệp đề nghị các chính sách như cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ, miễn giảm lãi vay... phải thực sự tạo điều kiện cho doanh nghiệp tiếp cận thì hiệu quả của các chính sách này mới được nâng cao.

* Ông BÙI QUANG ANH VŨ (tổng giám đốc Công ty CP phát triển bất động sản Phát Đạt):

Cần tạo điều kiện cho khách vay mua nhà

Nhiều người dân có nhu cầu mua nhà để ở thực cũng không dễ để vay được tiền ngân hàng, mà phải đáp ứng được nhiều điều kiện, trong đó việc xác nhận thu nhập hằng tháng.

Tất nhiên, khách hàng phải mua sản phẩm của dự án đầy đủ pháp lý... Do đó, theo tôi, phải giải quyết thủ tục pháp lý thật nhanh để ngân hàng có thể dễ dàng hỗ trợ khách hàng.

Đặc biệt, các ngân hàng cần xem xét nới lỏng các thủ tục với các khách hàng có nhu cầu vay mua nhà, nhất là những khách mua nhà để ở thực sự.

Có như vậy, các ngân hàng thương mại mới khơi thông dòng tiền chảy vào lĩnh vực bất động sản thông qua cho vay tiêu dùng.

Tối đa: 1500 ký tự

Hiện chưa có bình luận nào, hãy là người đầu tiên bình luận